Investice do ETF fondů patří mezi nejvyhledávanější a nejdostupnější způsoby, jak zhodnocovat peníze na finančních trzích. Jejich popularita spočívá v jednoduchosti, transparentnosti a nízkých poplatcích, které jsou nižší než u většiny tradičních otevřených podílových fondů. Jak vybrat správný výběr ETF fondu?

Výběr správného ETF fondu závisí na investiční strategii, časovém horizontu a toleranci k riziku. Kdo hledá nejlepší investiční fondy, měl by při srovnání ETF fondů zohlednit více faktorů, včetně výkonnosti, poplatků i regionálního zastoupení, a získá tak dlouhodobý investiční úspěch. ETF investice nabízí investorům možnost získat zveřejnění vůči širokému spektru trhů.

Shrnutí článku

Při výběru nejlepšího ETF fondu je zásadní analyzovat typ podkladového aktiva, sledovaný index, výši poplatků, velikost fondu, diverzifikaci a historickou výkonnost.

ETF fondy nabízí nízké náklady, vysokou likviditu, transparentnost a snadnou dostupnost i pro menší investory, což je odlišuje od klasických otevřených podílových fondů.

Mezi populární ETF patří široce diverzifikované indexové fondy (například na S&P 500 nebo MSCI World), dluhopisové ETF, tematické a dividendové ETF fondy.

Dluhopisové ETF jsou vhodné pro konzervativní investory hledající stabilní výnos, zatímco dividendové ETF podporují pasivní příjem a růst portfolia.

Pro úspěšné investování do ETF je důležité pečlivě zvolit brokera, stanovit si investiční strategii a průběžně sledovat a upravovat své portfolio dle vývoje trhu.

TOP brokeři a investiční platformy

Srovnání nejlepších brokerů a investičních platforem 2026

XTB

97 %

Nízké poplatky, plně v češtině. Možnost investovat do ETF i fyzických akcií, včetně Pražské burzy. Jeden z nejpopulárnějších brokerů v ČR i na Slovensku. Demo účet zdarma k vyzkoušení.

eToro

94 %

Přes 30 miliónů uživatelů, nízké poplatky, vhodné pro pokročilé i začínající investory. Možnost sledovat a kopírovat portfolia ostatních investorů.

U 50 % retailových investorů došlo při obchodování CFD u eToro ke vzniku ztráty.

Portu

92 %

Česká investiční platforma, která nabízí nejpohodlnější pasivní investování. Do portfolií složených z ETF fondů lze investovat již od 500 Kč. Lze investovat i do konkrétních akcií. Jako jediné umožňuje investovat do frakčních akcií na Pražské burze.

Prohlášení XTB – U 75 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Prohlášení eToro – U 50 % retailových investorů došlo při obchodování CFD u eToro ke vzniku ztráty. eToro je investiční platforma pro více aktiv. Hodnota vašich investic se může zvýšit nebo snížit. Váš kapitál je vystaven riziku.

Jak vybrat nejlepší ETF fondy

Při výběru vhodného ETF fondu je nutné analyzovat několik kritérií. Nejlepší ETF fondy pro každého investora mohou vypadat odlišně podle konkrétních cílů a preferencí. Důležitými parametry jsou zejména:

- Typ podkladového aktiva: Akciové ETF, dluhopisové ETF nebo tematické ETF fondy.

- Index, který ETF sleduje: Nejčastěji S&P 500, MSCI World, NASDAQ 100, Euro Stoxx 50, nebo specifické sektorové či regionální indexy.

- Poplatky (TER – Total Expense Ratio): Čím nižší, tím lepší z dlouhodobého hlediska.

- Velikost fondu (AUM – Assets Under Management): Vyšší objem znamená lepší likviditu a větší důvěru investorů.

- Historická výkonnost: I když minulá výkonnost nezaručuje budoucí výsledky, může napovědět stabilitu fondu.

- Diverzifikace: Rozložení portfolia napříč regiony, sektory nebo měnami.

- Způsob nakládání s výnosy: Akumulační (zisky se reinvestují) vs. distribuční ETF (výplata dividend).

Výběr nejlepšího ETF fondu by měl vycházet z investičního horizontu, ochoty riskovat a preferovaných oblastí, do kterých chce investor prostředky směřovat.

ETF fondy – co to je a proč jsou tak populární

ETF fondy, celým názvem Exchange Traded Funds, jsou otevřené podílové fondy obchodované na burze. Investice do nich znamená nákup akcií fondu, který typicky kopíruje vybraný akciový, dluhopisový nebo komoditní index. To umožňuje jednoduchou a efektivní diverzifikaci portfolia.

ETF fondy přinášejí řadu výhod

To umožňuje jednoduchou a efektivní diverzifikaci portfolia.

- nízké náklady (nízké TER a správcovské poplatky)

- transparentnost ohledně složení portfolia

- likvidita díky obchodování na burze v průběhu obchodního dne

- snadná dostupnost i pro menší investory

ETF fondy lze rozdělit podle podkladového aktiva na akciové ETF, dluhopisové ETF a další specifické fondy, například zaměřené na komodity nebo realitní sektor.

Porovnání ETF fondů a rozdíl oproti otevřeným podílovým fondům

ETF fondy a otevřené podílové fondy mají společný základ v kolektivním investování, ale liší se v některých aspektech:

ETF fondy – co to je

Hlavní předností ETF fondů jsou zpravidla nižší poplatky oproti tradičním fondům, protože většina ETF je pasivně spravována – jejich cílem je kopírovat výkonnost vybraného indexu (například S&P 500, MSCI World apod.), nikoliv aktivně vybírat jednotlivé akcie nebo dluhopisy.

Mezi hlavní charakteristiky ETF fondů patří několik zásadních výhod:

- jsou obchodované na burze v reálném čase

- mají zpravidla nižší poplatky

- nabízí vyšší likviditu a transparentnost

- většina ETF fondů je pasivně spravována – kopírují index

Tyto výjimečnosti z nich činí atraktivní nástroj pro moderní investory.

Otevřené podílové fondy

Otevřené podílové fondy se od ETF liší v několika klíčových aspektech, které ovlivňují způsob investování i správu prostředků:

- nakupují se a prodávají na základě aktuální hodnoty podílového listu jednou denně

- mohou být aktivně spravované, což často znamená vyšší náklady

- větší možnost individuální správy portfolia

Dlouhodobě patří ETF fondy mezi nejlevnější investiční nástroje, což se pozitivně promítá do zhodnocení, zejména při pravidelných ETF investicích.

Nejlepší ETF fondy – aktuální tipy a konkrétní příklady

Výběr nejlepších ETF fondů pro rok 2026 zahrnuje fondy zaměřené na hlavní světové indexy, diverzifikované globální trhy, dluhopisové ETF i dividendové ETF fondy. V tabulce níže jsou uvedeny příklady vybraných ETF fondů s aktuálními parametry.

Akciové ETF

| Název ETF | Výnos 5 let p.a. (2020–2025*) | TER | Velikost fondu (mld. USD) | Dividendy | Další specifika |

|---|---|---|---|---|---|

| iShares Core S&P 500 UCITS ETF (CSP1) | 12,7 % | 0,07 % | 75+ | Akumulační | Nejznámější US index |

| Vanguard FTSE All-World UCITS ETF (VWRL) | 10,2 % | 0,22 % | 17+ | Distribuční | 3 700+ akcií, globální |

| Xtrackers MSCI Emerging Markets UCITS | 5,3 % | 0,18 % | 7+ | Akumulační | Rozvíjející se trhy |

| iShares Core MSCI World UCITS ETF | 10,6 % | 0,20 % | 45+ | Akumulační | 1 500+ akcií, rozvinuté trhy |

| SPDR S&P US Dividend Aristocrats | 9,1 % | 0,35 % | 9+ | Distribuční | Nejlepší dividendové ETF |

| iShares Global Clean Energy UCITS ETF | 13,2 % | 0,65 % | 7+ | Akumulační | Tematické, ESG |

Dluhopisové ETF

| Název ETF | Výnos 5 let p.a. (2020–2025*) | TER | Velikost fondu (mld. USD) | Dividendy | Další specifika |

|---|---|---|---|---|---|

| iShares $ Corp Bond UCITS ETF | 3,9 % | 0,20 % | 4+ | Distribuční | USD investiční stupeň, korporátní dluhopisy |

| Amundi Govt Bond Euro Broad UCITS | 2,7 % | 0,14 % | 5+ | Distribuční | Eurozóna, státní dluhopisy |

Přehled vybraných ETF fondů

*Výnosy za posledních 5 let (2020–2025) jsou orientační, zdroj: Bloomberg, ETF issuer reports.

Tabulka zahrnuje indexové fondy (např. S&P 500), které dlouhodobě patří mezi nejlepší ETF fondy i pro konzervativní investory. Mezi zajímavé možnosti patří také levné akcie s velkým potenciálem v rámci emerging markets (rozvíjející se trhy), nebo tematické ETF zaměřené na udržitelný rozvoj.

Dluhopisové ETF a dluhopisové fondy – vhodné pro konzervativní investory

Dluhopisové ETF a dluhopisové fondy hrají důležitou roli v portfoliu investora, který hledá stabilní výnos a do jakých akcií investovat. Tyto indexové fondy kopírují různé dluhopisové indexy a nabízejí širokou diverzifikaci napříč emitenty, státy a splatnostmi.

| Dluhopisové ETF | Dluhopisové podílové fondy | |

| Obchodování | Obchodují se na burze v reálném čase | Nákup a prodej probíhá na základě denní hodnoty podílového listu |

| Likvidita | Vyšší likvidita, možnost nákupu/prodeje kdykoli během dne | Nižší likvidita, výplata prostředků zpravidla trvá déle |

| Poplatky | Obvykle nižší správcovské poplatky | Často vyšší náklady na správu |

| Transparentnost | Průběžné informace o ceně a složení portfolia | Pravidelné, ale méně časté reporty |

| Způsob správy | Většinou pasivní správa (kopírují index) | Často aktivní správa (výběr dluhopisů správcem fondu) |

| Dostupnost | Lze nakupovat i v menších objemech přes burzu | Minimální investice se liší podle fondu |

| Cena | Cena kolísá podle nabídky a poptávky v průběhu dne | Cena stanovena jednou denně podle čisté hodnoty aktiv |

| Reinvestice výnosů | Obvykle možnost zvolit akumulační (reinvestující) variantu | Některé fondy automaticky reinvestují, jinde možnost výběru |

| Zdanění | Daňové aspekty závisí na způsobu držení a typu ETF | Daňové zacházení zpravidla podle zákona o kolektivním investování |

| Přístupnost pro investory | Snadný nákup přes brokera | Možné poplatky za vstup/výstup, někdy složitější proces nákupu |

Mezi nejčastěji využívané dluhopisové ETF fondy v ČR patří například:

- iShares Core Euro Government Bond UCITS ETF

- Amundi Govt Bond Euro Broad UCITS ETF

- iShares $ Corp Bond UCITS ETF

Dluhopisové fondy jsou vhodné zejména jako stabilizační složka portfolia, případně jako krátkodobá investiční rezerva.

Nejlepší dividendové ETF – pasivní příjem a růst portfolia

Nejlepší dividendové ETF fondy jsou středem zájmu investorů, kteří preferují pravidelné výplaty dividend a zároveň chtějí těžit z růstu hodnoty akciového trhu. Tyto otevřené podílové fondy obvykle zahrnují společnosti s dlouhou historií stabilních dividend a často i s nadprůměrným růstem.

Mezi nejznámější dividendové ETF fondy v roce patří například:

- SPDR S&P US Dividend Aristocrats ETF

- Vanguard FTSE All-World High Dividend Yield UCITS ETF

- iShares Euro Dividend UCITS ETF

Přehledné srovnání výhod a nevýhod dividendových ETF:

| Výhody dividendových ETF | Nevýhody dividendových ETF |

|---|---|

| pravidelný pasivní příjem z dividend | Dividendové výnosy podléhají zdanění |

| Nižší volatilita díky stabilním firmám | Nižší růstový potenciál v porovnání s růstovými akciemi |

| Vhodné pro dlouhodobou strategii „buy & hold“ | Riziko sektorové koncentrace (např. finance, utility) |

| Možnost reinvestice dividend | Poplatky za správu a distribuci dividend |

| Široká diverzifikace portfolia | Vliv měnových kurzů na výnos při investici v jiné měně |

Výběr nejlepšího dividendového ETF fondu závisí na geografickém zaměření, výši dividendového výnosu a diverzifikaci napříč sektory.

Indexové fondy a S&P 500 – základ pasivního investování

Indexové fondy patří mezi nejdostupnější a nejefektivnější nástroje pro pasivní investování. Právě ETF sledující index S&P 500 jsou dlouhodobě považovány za sázku na růst americké ekonomiky. Průměrný S&P 500 roční výnos se za posledních 50 let pohyboval kolem 10 %, v posledním desetiletí i přes 12 % ročně.

Výhody ETF kopírujících S&P 500:

- široká diverzifikace napříč největšími americkými společnostmi

- nízké poplatky

- transparentnost a jednoduchost

K oblíbeným ETF fondům sledujícím S&P 500 patří například:

- iShares Core S&P 500 UCITS ETF (CSP1)

- Vanguard S&P 500 UCITS ETF

- SPDR S&P 500 UCITS ETF

Indexové fondy je možné využít jako základní stavební kámen portfolia, vhodný i pro začínající investory.

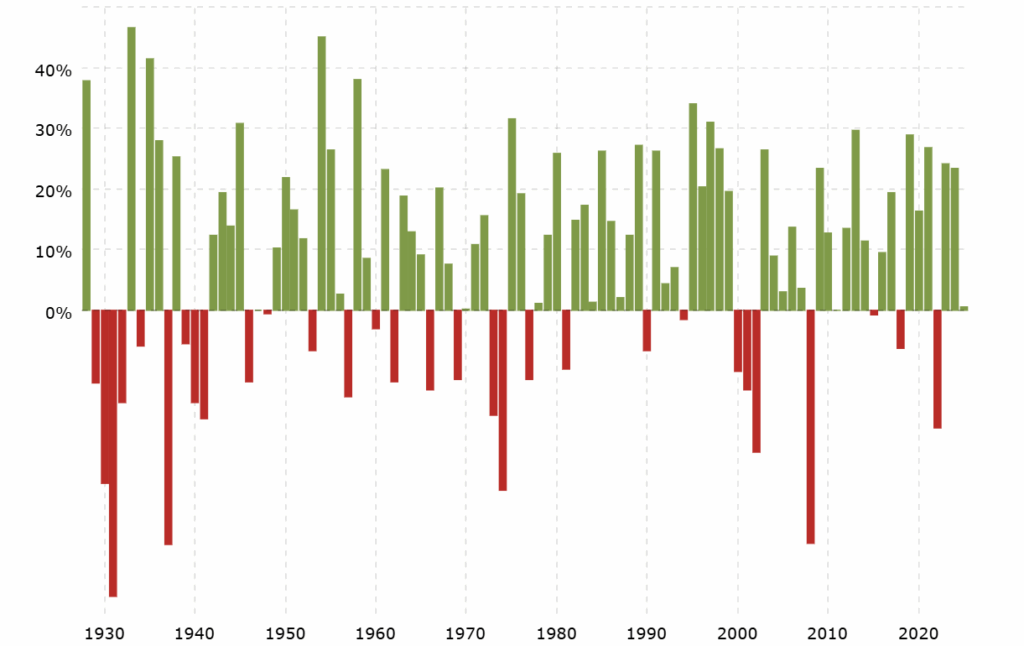

S&P 500 roční výnos

Index S&P 500 dlouhodobě patří mezi nejvýznamnější akciové indexy na světě. Průměrný roční výnos tohoto indexu se historicky pohybuje kolem 8–10 % včetně reinvestovaných dividend, i když v jednotlivých letech může být výrazně vyšší nebo naopak záporný v závislosti na ekonomické situaci.

Podrobný graf vývoje ročních výnosů S&P 500.

Do jakých akcií investovat – levné akcie s velkým potenciálem

Výběr konkrétních akcií vyžaduje podrobnější analýzu, ovšem ETF fondy umožňují investovat do celých trhů i sektorů najednou. Pro rok 2026 zůstávají atraktivní zejména následující oblasti:

- globální indexové fondy (MSCI World, FTSE All-World)

- sektory jako technologie, zdravotnictví, čistá energie

- emerging markets ETF pro vyšší potenciál růstu

- dividendové ETF s důrazem na stabilitu a pasivní příjem

Levné akcie s velkým potenciálem lze často nalézt v rámci tematických ETF nebo mezi menšími tržními kapitalizacemi v rozvíjejících se ekonomikách.

ETF investice, jak začít – postup krok za krokem

Investice do ETF fondů je dostupná téměř pro každého a lze ji realizovat v několika jednoduchých krocích:

1. Výběr brokera s podporou obchodování ETF fondů (například XTB, Degiro, Fio banka, Patria Direct).

2. Stanovení investiční strategie a cíle (časový horizont, míra rizika, preferovaná aktiva).

3. Výběr konkrétního ETF fondu podle určitých parametrů (viz tabulka výše).

4. Zadání nákupu přes online platformu nebo mobilní aplikaci brokera.

5. Pravidelné sledování a případná úprava portfolia v čase.

Minimální investice do ETF fondů bývá již od několika stokorun, což umožňuje diverzifikovat portfolio i s menší částkou.

Jak koupit akcie a ETF – srovnání brokerů 2026

Pro nákup akcií a ETF existují různé možnosti:

- investiční platformy, které vše vyřeší za klienta

- brokeři, kteří klientům umožňují přístup na burzu

Pro investování je vždy potřeba zvolit prostředníka – ať už investiční platformu či brokera. Jedná se o důležité rozhodnutí, kterému by měl každý věnovat dostatek času a přečíst si o daném brokerovi recenze. Bohužel neexistuje jeden univerzální a pro všechny výhodný broker. Každý nabízí jiné služby, jinou kvalitu zákaznické podpory, jiné poplatky a jinou míru pokročilosti.

Investiční platformy – vše vyřešeno za klienta

Investiční platformy slibují revoluci v přístupu k investování. Nabízí jednoduché a intuitivní rozhraní, které umožňuje i naprostým laikům investovat do široké škály aktiv. Platformy se starají o výběr investičních strategií, nákup a prodej aktiv, reinvestování dividend a další administrativní úkony. Klient tak nemusí mít žádné znalosti o investování a může se spolehnout na to, že se o jeho peníze postará profesionální tým.

- Portu – poplatek od 0,6 % ročně

Existuje mnoho různých investičních platforem, které se liší nabídkou služeb, poplatky a investičními strategiemi. Některé platformy se zaměřují na pasivní investování do indexových fondů, zatímco jiné nabízí aktivně spravované portfolio. Platformy se také liší v minimální výši investice, která se může pohybovat od několika stokorun až po statisíce korun.

Brokeři – nákup akcií a ETF vlastnoručně

Brokeři jsou licencované společnosti, které zprostředkovávají nákup a prodej cenných papírů na burze. Poskytují klientům platformu pro zadávání pokynů a zajišťují jejich realizaci. Brokeři obvykle za své služby účtují poplatky, které se liší v závislosti na typu obchodu, objemu obchodu a dalších faktorech.

- XTB – nejpopulárnější broker v České republice

- eToro – přes 30 miliónů uživatelů, možnost kopírovat jiné investory

- Degiro – jeden z nejpoužívanějších brokerů v Evropě

Existuje mnoho různých brokerů, kteří se liší nabídkou služeb, poplatky a obchodními platformami. Někteří brokeři se zaměřují na online obchodování, zatímco jiní nabízí i osobní přístup. Brokeři se také liší v dostupných trzích, na kterých klientům umožňují obchodovat.

Zde je několik faktorů, které je třeba zvážit při výběru investiční platformy nebo brokera:

- Poplatky: Poplatky za obchody, vklady a výběry se mohou u jednotlivých brokerů lišit.

- Platforma: Platforma brokera by měla být uživatelsky přívětivá a nabízet funkce, které uživatel potřebuje.

- Nabídka instrumentů: Broker by měl nabízet akcie a ETF, které chce uživatel nakupovat.

- Regulace: Broker by měl být regulován renomovaným úřadem.

Níže jsou zmíněné investiční platformy a brokeři podrobněji popsány a srovnány. Všichni disponují licencí od ČNB, která zároveň dohlíží na jejich provoz.

XTB

XTB je licencovaný broker, který umožňuje investovat do široké škály aktiv, včetně akcií (více než 2 000 akcií), ETF (přes 1 500 ETF), forexu a komodit. Nabízí dva typy investičních účtů – standardní účet pro začátečníky a pro účet, který je vhodný pro zkušené investory s vysokým objemem obchodů.

XTB se vyznačuje nízkými poplatky a transparentním obchodováním. Poplatky za obchodování s akciemi, ETF a instrumenty CFD jsou zdarma. XTB neúčtuje žádné poplatky za vklady ani výběry (jen při minimální částce). Vklad bankovním převodem je bez poplatku. V případě platby kartou nebo prostřednictvím služby PayPal činí poplatek 0,77 %. U XTB je možné vytvořit vlastní investiční strategii ETF. Investor si sám rozloží portfolio a měsíčně zasílanou částku sám investuje podle vlastního rozložení portfolia.

Platforma nabízí velkou škálu nástrojů a funkcí. Například platforma xStation, která je uživatelsky přívětivá a umožňuje obchodování online i z mobilu. Dále nabízí vzdělávací materiále a pokročilé nástroje pro analýzu trhu a investování.

Investoři s malým kapitálem si mohou dovolit investovat do drahých akcií díky možnosti investovat do zlomků akcií. XTB Invest umožňuje investorům podílet se na ziscích z obchodů zkušených traderů.

XTB je skvělá volba pro investory, kteří hledají spolehlivého brokera s širokou nabídkou investičních nástrojů, nízkými poplatky a uživatelsky přívětivou platformou.

U 75 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty.

Portu

Portu je online investiční platforma, která umožňuje investovat do širokého spektra aktiv, a to i s malými částkami. Platforma je intuitivní a snadno se používá, a proto je vhodná i pro začátečníky.

Portu je vhodné pro všechny, kteří chtějí dobré zhodnocení peněz, zajištění důchodu, investování do budoucnosti dětí, budování pasivního příjmu a investování do širokého spektra aktiv.

Portu není ideální pro zkušené investory, kteří preferují plnou kontrolu nad svými investicemi, touží investovat do specifických aktiv, která platforma nenabízí, nebo primárně hledají platformu s nejnižšími možnými poplatky.

Portu automaticky diverzifikuje portfolio a snižuje tak riziko. Nabízí širokou škálu aktiv, včetně akcií, dluhopisů, ETF, kryptoměn a nemovitostí.

Jednou z novinek, kterou Portu začalo v roce 2024 nabízet, je dlouhodobý investiční produkt od Portu, který funguje jako nová forma spoření na důchod. Tzv. DIP od Portu navíc umožňuje čerpat úsporu na dani z příjmu a zároveň příspěvek od zaměstnavatele.

Uživatelům nabízí Portu dispozici je kvalitní zákaznickou podporu, která ráda zodpoví všechny dotazy. Díky všem těmto benefitům je Portu skvělou volbou pro všechny, kteří chtějí investovat do svého budoucího já a budovat si cestu k finanční svobodě.

Portu má minimální částku vkladu 500 Kč. Nemá žádné poplatky za výběr, vklad ani konverzi. Portu nabízí různé investiční produkty. Při výběru „Portfolia na míru“ je roční poplatek od 1 % (při fixaci od 0,6 %) z hodnoty spravovaného majetku. Další možností je například „Vlastní strategie“ pro zkušenější investory, kde je roční poplatek 0,79 – 1,69 % (při fixaci od 0,47 %).

eToro

eToro je investiční platforma, která umožňuje uživatelům nakupovat a prodávat akcie, ETF, kryptoměny a další aktiva. Platforma je dostupná online i v mobilní aplikaci a je uživatelsky přívětivá.

eToro je vhodné pro všechny typy investorů, od začátečníků až po zkušené profesionály. Platforma nabízí širokou škálu investičních nástrojů a funkcí, které uspokojí potřeby každého investora.

Jednou z hlavních výhod, které eToro umožňuje, je kopírovat obchodní strategie zkušených investorů, a také nabízí širokou škálu vzdělávacích materiálů, které pomohou investorům naučit se o investování.

eToro umožňuje investovat do akcií z více než 17 burz po celém světě a umožňuje investovat do ETF, které sledují různé tržní indexy, sektory a aktiva. Každý může investovat do více než 100 kryptoměn. Také umožňuje investovat do komodit, jako je zlato, ropa a zemní plyn nebo obchodovat s forexem, tj. s měnovými páry.

Online investiční platforma eToro si účtuje nízké poplatky ve výši 1-2 $ za obchodování s akciemi a ETF. Dále účtuje poplatek za spread (rozdíl mezi nákupní a prodejní cenou) u kryptoměn. eToro neúčtuje žádné poplatky za vklady v USD, EUR a GBP. Za vklady v jiných měnách se účtuje poplatek za konverzi. Za výběry se vždy účtuje poplatek okolo 125 CZK (5 $).

eToro je investiční platforma pro více aktiv. Hodnota vašich investic může růst nebo klesat. Váš kapitál je vystaven riziku.

Existuje celá řada brokerů a investičních platforem – začínajícím investorům je doporučeno raději začít u investičních platforem typu Portu.

Výběr ETF fondu – základ úspěšného investování

ETF investice nabízejí vynikající poměr mezi výnosem a rizikem, vysokou míru diverzifikace a jednoduchost díky obchodování na burze. Mezi nejlepší investiční fondy pro dlouhodobé zhodnocení patří především široce diverzifikované indexové fondy, kvalitní dluhopisové ETF a tematické nebo dividendové ETF fondy.

Pečlivá analýza významných parametrů, jako jsou poplatky, výkonnost, likvidita a diverzifikace, zvyšuje šanci na úspěšné a dlouhodobě udržitelné investování. Investice do ETF fondů představují moderní, efektivní a transparentní cestu ke zhodnocení financí.

Diskuze (0 komentářů)

Připojte se k diskuzi

Tento článek zatím nikdo nesdílel svým názorem. Buďte první!